TΟΥ ΟΙΚΟΝΟΜΟΛΟΓΟΥ ΔΗΜΗΤΡΗ ΛΥΜΠΕΡΟΠΟΥΛΟY

(Συντονιστή τού Πανελλήνιου Προοδευτικού Κινήματος).

ΔΗΜΟΣΙΟ ΧΡΕΟΣ : AN ΔΕΝ ΘΕΛΕΙΣ ΝΑ ΣΩΣΕΙΣ ΤΟΝ ΙΔΙΟ ΤΟΝ ΕΑΥΤΟ ΣΟΥ, ΤΟΤΕ ΚΑΝΕΙΣ ΑΛΛΟΣ ΔΕΝ ΘΑ ΣΕ ΣΩΣΕΙ !...

1. Η 5η Φάλαγγα τών ΜΜΕ

Κάθε Ελληνας καί Ελληνίδα,πλέον,γνωρίζει ότι τά Μνημόνια πού υπέ γραψαν όλες οι κυβερνήσεις,περιελάμβαναν μέτρα,πού βαπτίστηκαν ώς δήθεν <<αναγκαίες μεταρρυθμίσεις>>,αλλά πού στήν πραγματικότητα επρόκειτο γιά μέτρα ακριβώς αντίθετα από αυτά πού είχε ανάγκη η Ελ ληνική Οικονομία καί πού εκ τών προτέρων ήταν 100% βέβαιο ότι θά τήν κατέστρεφαν.Τά μέτρα αυτά ήσαν 3 φορές βαρύτερα από αυτά πού εφάρμοσαν στήν Πορτογαλία και Ιρλανδία.Γιατί ήθελαν τό <<πειραμα τόζωο Ελλάδα>>νά γίνει ο φοβος καί ο τρόμος γιά άλλα Ευρωπαϊκά κράτη,μή τυχόν καί παρεκκλίνουν από τό <<μαντρί>>. Ακόμη καί ο πρώην επικεφαλής Οικονομολόγος τού ΔΝΤ Olivier Blanchard είχε τήν στοιχειώδη εντιμότητα νά παραδεχθεί δημόσια ότι <<τό Ελληνικό πρό γραμμα ήταν τραγικά λανθασμένο>>.

Ομως,οι Δανειστές μας,μέ τήν συναίνεση καί τών δικών μας κυβερνήσε ων ΣΙΩΠΗΣΑΝ καί ρίχτηκαν στήν <<δουλειά>>,συνεχίζοντας εν πλή ρει γνώση καί αδιαμαρτύρητα τήν εφαρμογή ενός καταστρεπτικού γιά τήν Ελλάδα καί παντελώς αδιέξοδου προγράμματος,μέ εντελώς, εσφαλ μένες <<μεταρρυθμίσεις>>.

Τό σημερινό πολιτικό σύστημα μέ παρωπίδες, καλά προσαρμοσμένες στό πρόσωπο,μιλάει γιά διαπραγματεύσεις,μόνο πού αυτές ήσαν εντολές αφεντικού πρός υπηρέτη.Πάντοτε γίνεται πάνω από μιά 12ετία αυτό πού επιβάλλουν οι Δανειστές.Τά δέ περί τήρησης <<κόκκινων γραμ μών>>είναι γιά μικρά παιδιά.

2.Ο ΡΟΛΟΣ ΤΗΣ ΠΛΕΙΟΨΗΦΙΑΣ ΤΩΝ ΜΜΕ ΗΤΑΝ:

*H χειραγώγηση τών Ελλήνων πολιτών μέ διαρκή άσκηση ψυχολογι κής βίας καί δημιουργίας φόβου.

*Η δημιουργία στούς Ελληνες τού αισθήματος συνενοχής <<φταίμε όλοι>> καί <<μαζί τά φάγαμε>>.

*Η πλήρης απόκρυψη τών πραγματικών εκείνων στοιχείων πού δεί χνουν τίς κοινωνικές συνέπειες καί αντιδράσεις στήν επιβολή τών απάν θρωπων Μνημονίων.

*Η πρωτοφανής χειραγώγηση βασικών θεσμών κοινωνικής λειτουργί ας τής αστικής Δημοκρατίας:τού Ραδιοτηλεοπτικού καί Εντυπου Ειδη σεογραφικού Τύπου,τού Συνδικαλισμού καί τής Δικαιοσύνης.

*Η ιδιαίτερα καθοδηγούμενη από τούς Δανειστές εξωτερική μας πολι τική.

*Η πλήρης χειραγώγηση τής οικονομικής πολιτικής καί τής οικονο μίας.

*Η ανάπτυξη τής <<πολιτικής τής διαφθοράς>>γιά τήν χειραγώγηση κομμάτων,πολιτικών,επιχειρηματιών,επιστημόνων,κλπ.Ιδιαίτερα δέ η Γερμανική πρεσβεία στήν Ελλάδα σέ αυτά,<<υπερέβη εαυτόν>>!...

3.Ο ΡΟΛΟΣ ΤΟΥ ΟΛΙΓΑΡΧΙΚΟΥ ΜΙΝΤΙΑΚΟΥ ΚΑΤΕΣΤΗΜΕΝΟΥ.

Στόχος τών ελεγχόμενων,δημόσιων καί ιδιωτικών ΜΜΕ(Ραδιόφωνο, Τηλεόραση,Τύπος,Διαδίκτυο,κλπ)είναι νά δημιουργούν ανενεργούς πολίτες(πολιτικά,κοινωνικά καί εθνικά αλλοτριωμένους πολίτες),πού σιγά-σιγά τούς αφαιρούνται η εθνική καί πολιτική τους ταυτότητα. Σκοπος τους,ακόμη,είναι νά υπνωτίζουν τόν Λαό μέ ψέμματα καί αδιά λειπτη φοβική προπαγάνδα γιά νά εξουδετερώσουν κάθε εσωτερική του αντίσταση.Γιατί θέλουν ανενημέρωτους,υποτακτικούς καί χειραγωγού μενους εργαζόμενους--καταναλωτές,πού θά ακούουν πειθήνια καί θά δέ χονται αδιαμαρτύρητα τά πάντα.Δέν θέλουν ελεύθερους πολίτες.Το κα θημερινό τηλεοπτικό σκουπιδα ρειό πού μάς πνίγει κάθε βράδυ,κάνει άριστα τήν δουλιά τών ολιγαρχών !... Γιατί πίσω από τήν θρυμματισμέ νη τηλεοπτική βιτρίνα, βρίσκονται τεράστια οικονομικά, στρατηγικά, κλπ, συμφέροντα.Ποιό ΕΣΡ νά ελέγξει (Εθνικό Τηλεοπτικό Συμβούλιο), πού υποτίθεται ότι ιδρύθηκε γιά να επαγρυπνεί γιά τήν τήρηση τής ελευθεροτυπίας καί δημοσιογραφικής δεοντολογίας;Αστειότητες.

*Ο κάθε διαπλεκόμενος επιχειρηματίας πήρε υπό τήν εποπτεία του,τόν κάθε τομέα καί ο Τύπος(τηλεόραση,κλπ)ήταν τό μέσο πού έπαιρνε μέ ρος στό παιχνίδι τής μοιρασιάς.Ετσι έγιναν εκδότες μόνο καί μόνο γιά νά παίρνουν κοψοχρονιά τα Δημόσια Εργα,τά θαλασσοδάνεια μέ μηδέν εγγυήσεις,πού όλα κατέληξαν σέ ένα ατελείωτο πλιάτσικο τού Ελληνα φορολογούμενου,όπου τά σημερινά κόμματα-κομπάρσοι,<<ευεργετού νται>>πολλαπλά από τούς πάσης φύσεως ολιγάρχες.

Ομως,γιά μιά πατριωτική κυβέρνηση πού θά τήν εκλέξει η συντριπτική πλειοψηφία τού Λαού,ενα από τά πρώτα έργα της θά είναι τό ξερίζωμα αυτού τού καρκινώματος από τά σπλάχνα μιάς δημοκρατικής Πολιτεί ας.

4.ΤΟ ΚΑΤΑΝΤΗΜΑ ΤΩΝ ΕΛΛΗΝΩΝ ΔΗΜΟΣΙΟΓΡΑΦΩΝ.

*Η οικονομική κρίση,πλήν τών άλλων,αποκάλυψε,επίσης καί τήν πολύ ρηχή καί επιφανειακή γνώση τών υποτιθέμενων έγκριτων Ελληνικών ΜΜΕ,σχετικά μέ βασικές μακροοικονομικές έννοιες καί πολιτικές.

*Τό φτωχό εκπαιδευτικό υπόβαθρο τού μέσου Ελληνα δημοσιογράφου, αποδείχθηκε ότι ήταν αποτρεπτικό εμπόδιο γιά δημοσιογραφία υψηλής ποιότητας,ξέχωρα από τίς ιδεολογικές προκαταλήψεις καί κομματικές γραμμές πού τούς υπαγόρευαν οι ολιγάρχες τών ΜΜΕ.

*Ελάχιστα άτομα από τήν Ελληνική δημοσιογραφία είχαν αφενός τήν επάρκεια καί τό μορφωτικό επίπεδο καί αφετέρου τήν επαγγελματική αυτοπεποίθηση νά εξηγήσουν τήν σκληρή πραγματικότητα. Δυστυχώς,όμως,ακόμη καί σήμερα,μετά τήν 12ετή οικονομική καί κοι νωνική κατεδάφιση,πολλοί από αυτούς,εξακολουθούν νά είναι οι <<τε λάληδες>> τών Δανειστών!..

5. Η ΑΦΩΝΙΑ ΤΟΥ ΠΝΕΥΜΑΤΙΚΟΥ ΚΟΣΜΟΥ.

*Γιά νά μπορέσει ένα κράτος,μιά κοινωνία ώς σύνολο νά αντιμετωπίσει αποτελεσματικά μιά μεγάλη οικονομική καί κοινωνική κρίση,οφείλει,εν πρώτοις,νά αποκτήσει μιά ολοκληρωμένη εικόνα,αφού διαφορετικά, δέν θά μπορέσει νά σπάσει τήν παθητικότητά της καί νά ενεργοποιηθεί.

Εάν,λοιπόν,η πολιτική μιάς χώρας,τά ΜΜΕ αλλά καί ο πνευματικός κόσμος ΔΕΝ ΘΕΛΟΥΝ νά προσφέρουν αυτή τήν γνώση,επειδή εξυπηρε τούν ΞΕΝΑ ΣΥΜΦΕΡΟΝΤΑ,τότε ο Ελληνικός Λαός είναι Καταδικασμέ νος,ακόμη καί άν πρόκειται γιά μιά πάμπλουτη καί πολλαπλά προικισμέ νη χώρα,όπως η Ελλάδα,η οποία,άν υπήρχε πολιτική βούληση,θά μπο ρούσε νά Λύσει σέ σύντομο χρόνο όλα της τά προβλήματα,γιατί απλά στήν ζωή δέν υπάρχουν <<μονόδρομοι>>...

6. ΔΗΜΟΣΙΟ ΧΡEΟΣ : EΠΙΤΕΛΟΥΣ ΝΑ ΚΑΝΟΥΜΕ ΜΙΑ ΑΞΙΟ ΠΡΕΠΗ ΚΑΙ ΑΠΟΤΕΛΕΣΜΑΤΙΚΗ ΔΙΑΠΡΑΓΜΑΤΕΥΣΗ

1.Αντίθετα,μέ τήν σημερινή τραγική πραγματικότητα, η<<παιδική χα ρά>>ΝΔ,ΣΥΡΙΖΑ,ΠΑΣΟΚ, ασχολείται μόνο μέ τίς εκλογές καί ποιό καλποΗ χώρα δεινοπαθεί,αλλά συνηθισμένοι στα ψέμμα τα,την προπαγάνδα των ελεγχόμενων ΜΜΕ

2.Ενόσω δεν υπάρχει σοβαρή και τεκμηριωμένη επεξεργασία συγκεκρι μένων προτάσεων τότε κάθε εναλλακτική λύση θα καταλήγει,αναπόφευ κτα,σε μία ακόμη <<πύρρεια>> νίκη.Και η ευθύνη γι αυτό θα αλληλοε πιρρίπτεται στους άλλους,οι οποίοι δεν στάθηκαν στο ύψος των δικών μας προσδοκιών και αναγκών.Αναπόφευκτα,τό εθνικό μας αδιέξοδο βα θαίνει περισσότερο.

3.Ελάχιστοι κυβερνητικοί ιθύνοντες από το 2010 και μετά,έχουν συνει δητοποιήσει την τεράστια σημασία πού παίζει η εικόνα της χώρας στο εξωτερικό,δηλαδή,η ανάγκη να αντιμετωπίζονται οι Ελληνες συνομιλη τές ως ΙΣΟΤΙΜΟΙ ΟΜΟΛΟΓΟΙ ΠΑΡΑ ΣΑΝ ΦΟΒΙΚΟΙ ΕΝΤOΛΟΔΟ ΧΟΙ.Πώς όμως να γίνει αυτό,όταν,πχ,ο πρωθυπουργός μιάς χώρας (Γεώργιος Παπανδρέου),συκοφαντεί την χώρα του,την Ελλάδα,ως μία από τις πιο διεφθαρμένες χώρες;Ηταν τέτοια δε, η ανοησία του, πού νόμιζε,ότι εκστομίζοντας τέτοια βαριά συκοφαντία,εξαιρούσε τον εαυτό του,άρα ανέβαινε στην εκτίμηση των συνομιλητών του.4.Η<<συνωμοσία των άσχετων>> είναι διακομματική.Ομως,στην οικο νομική επιστήμη,όπως και σέ πολλές άλλες επιστήμες,μετράει η εξειδί κευσηκαί η γνώση των αρχών της οικονομικής ανάλυσης.Καί όλα αυτά να τά χειρίζονται στελέχη με αποδεδειγμένη εμπειρία και όχι διάφοροι <<μαϊντανοί>>.Δέν είναι δυνατόν,πχ,ο διατελέσας και υπουργός Οικονο μικών καί 1.Mέ τό PSI δέν έγινε ιδιωτικοποίηση τού ΔΧ(Δημόσιου Χρέους) μετα τρεπόμενο σέ ιδιωτικά ομόλογα.Γιατί τότε τό ΔΧ ήταν στό μεγαλύτερο μέρος του σέ ομόλογα πού κατείχαν ιδιώτες.Αυτά τά ομόλογα <<κουρεύ τηκαν>>.2.Τό PSI περιέλαβε ομόλογα συνολικής αξίας 198 Δίς ευρώ καί <<θεω ρητικά>>διαγράφηκε Χρέος 105,9 Δίς ευρώ.Αν δέ σέ αυτά προστεθούν άλλα 31,8 Δίς από τά νεοεκδοθέντα,μετά τό <<κούρεμα>>,ομόλογα,πού αγοράστηκαν τόν Δεκέμβριο τού 2012 έναντι 11,3 Δίς,τότε η συνολική μείωση τού ΔΧ(λόγω κουρέματος καί επαναγοράς),ανήλθε σέ 126,4 Δίς ευρώ.3.Tό Δημόσιο Χρέος(ΔΧ),όμως,στό τέλος,μειώθηκε μόνο κατά 62,4 Δίς ευρώ,τά δέ υπόλοιπα 64 δίς πήγαν στήν Ανακεφαλαιοποίηση καί Εκκα θάριση τών Τραπεζών αλλά καί γιά τήν κάλυψη τών Δημοσιονομικών Ελλειμμάτων.4.Τό PSI,επομένως,ήταν καταστροφικό,αφού:α.Εγινε πολύ αργά.β.Γιατί από αυτό εξαιρέθηκαν τά ομόλογα πού κατείχε η Ευρωπαϊκή Κεντρική Τράπεζα αλλά καί πολλές άλλες Κεντρικές Τράπεζες τής ΟΝΕ. γ.Εξαιρέθηκαν οι μικροομολογιούχοι πού ,ειχαν καί αυτοί ομόλογα τού Ελληνικού Δημοσίου,τών οποίων η αξία εξανεμίστηκε εν μιά νυκτί, εκ μηδενίζοντας πλέον τήν γενική παραδοχή ότι τά ομόλογα τού Δημοσίου είναι τά πλέον ασφαλή.Κοντολογίς,τό τελικό όφελος από τό PSI ήταν ασήμαντο προκειμένου νά αποτρέψει τήν εξάρτηση τής χώρας μας από τό Συναλλαγματικό Χρέος τού ευρώ.Νά θυμίσουμε εδώ ότι το 2001,πρίν τήν ένταξή μας στήν ΟΝΕ τήν 1/1/2002,τό Εθνικό μας Χρέος αποτελείτο κατά 75% από δραχμές καί μόνο τό υπόλοιπο 25% από ξένα συναλλάγματα.Επίσης,από κοντά,χρειάζονται και γνώστες του θεσμικού πλαισίου και των κανόνων πού

7.Γιατί είναι επείγουσα η Επίλυση τού Χρέους;

Δέν είναι δυνατόν νά υπάρξει ένα εφικτό εναλλακτικό αναπτυξια κό πρόγραμμα γιά τήν Ελλάδα χωρίς πρώτα νά επιλυθεί τό πρό βλημα τού Χρέους.Ο λόγος δέν είναι απλά τό υπερβολικά μεγά λο ετήσιο κόστος(7 έως 10 Δίς ευρώ) γιά τήν εξυπηρέτησή του, αλλά,κυρίως,διότι τό σκόπιμα καταστροφικό πλαίσιο πολιτικής πού έχουν επιβάλει οι Δανειστές έχει ουσιαστικά διαμορφωθεί από τήν ανάγκη εξυπηρέτησης τού Χρέους αυτού καί μόνο.

Η τελική δέ απόφαση τών Δανειστών νά επιβάλουν στή χώρα μας εκατοντάδες προαπαιτούμενα είναι δυστυχώς ένδειξη ότι η Ελλάδα,δυστυχώς,στερείται αξιοπιστίας καί ικανών καί έμπει ρων διαπραγματευτών.Η <<συνομωσία>> καί η μοιρολατρία τών άσχετων Δοικούντων(ΤτΕ,κλπ) ήσαν πανταχού παρούσα.

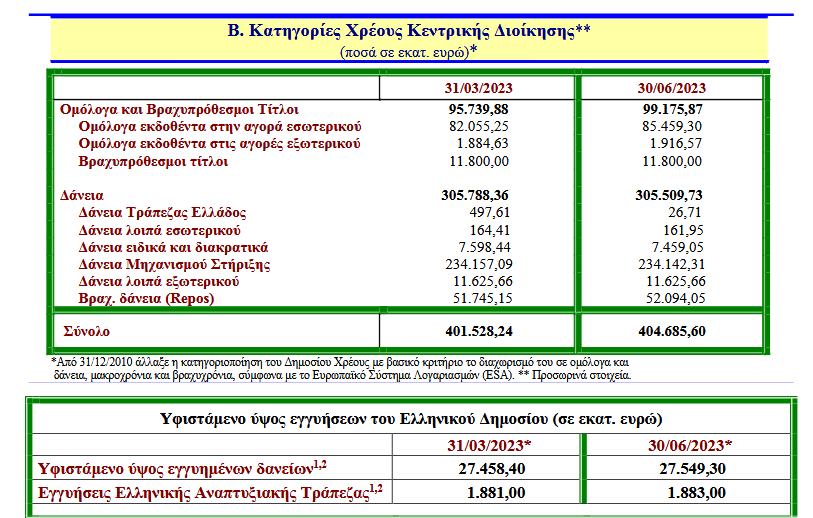

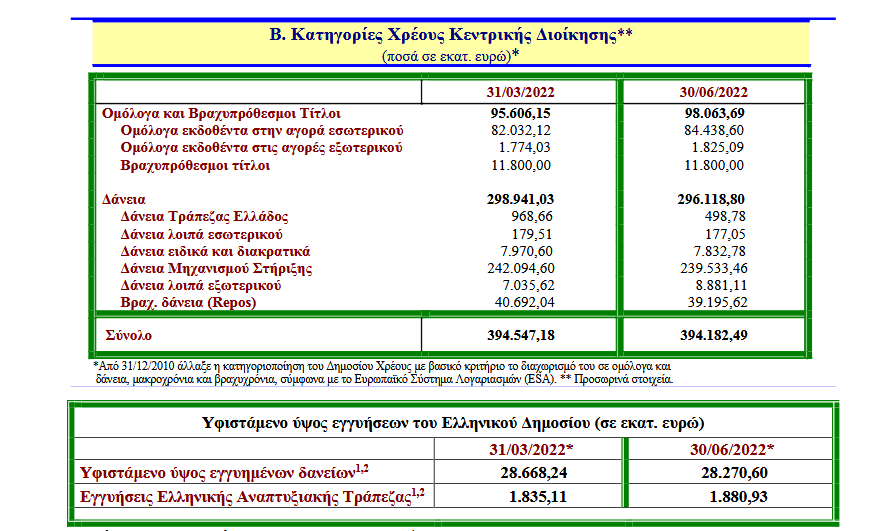

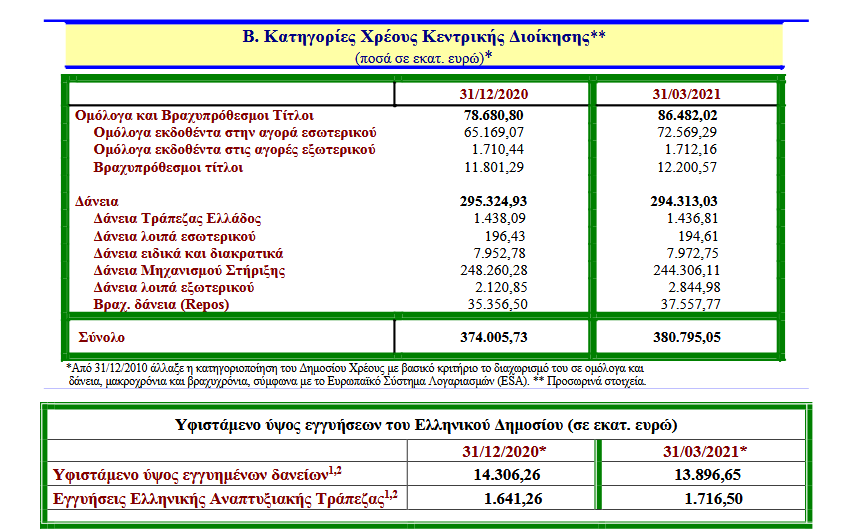

Ας δουμε,όμως,μερικά δεδομένα,πού θά αντιμετωπίσουν οι νέοι διαπραγματευτές μας:

* Ένα Σχέδιο σωτηρίας έχει πιθανότητες και δυνατό τητες να συμβεί, μόνο αν ανακτηθεί η απωλεσθείσα Εθνική Κυριαρχία, η εθνική αξιοπρέπεια των Ελλήνων αλλά και ο απωλεσθείς σεβασμός της πατρίδας μας από τις άλλες χώρες, πού έχει τρωθεί καίρια. Θά χρεια στεί μεγάλη προσπάθεια για να μεταπείσουμε εκατομ μύρια απελπισμένους συμπολίτες μας. Πρέπει να το προσπαθήσουμε.Δέν υπάρχει μόνο ο Μνημονιακός μο νόδρομος.Θά τά καταφέρουμε μέσα από μια ενδογενή παραγωγική ανασυγκρότηση αυτής της πατρίδας,με νέες και άφθαρτες πολιτικές δυνάμεις,πού αντιστάθη καν και δεν παραδόθηκαν στους Δανειστές και στις Μνημονιακές Σειρήνες.Αλλωστε,ελλειψη συγκροτη μένου και σαφούς Σχεδίου και Στρατηγικής, συνιστά, εκ των πραγμάτων, αποδοχή των Μνημονιακών πολιτι κών πού μας έχουν επιβληθεί. Ας συγκρίνουμε μόνο την διαπραγματευτική πολιτική της Τουρκίας με την επιδεικτική όσο και απόλυτη προβλεψιμότητα και υπο ταγή των Ελληνικών πολιτικών ηγεσιών,τόσο της κυ βέρνησης όσο και Αντιπολίτευσης. Γιατί μια μικρή χώρα,όπως τόνιζε ο Ανδρέας Παπανδρέου, πρέπει να είναι απρόβλεπτη.

8.ΤΟ ΝΟΜΙΚΟ ΜΑΣ ΟΠΛΟΣΤΑΣΙΟ ΓΙΑ ΤΗΝ ΕΠΑΝΑΔΙΑΠΡΑΓΜΑ ΤΕΥΣΗ ΤΟΥ ΔΧ ΕΙΝΑΙ ΠΟΛΥ ΙΣΧΥΡΟ.

Η νομική μας φαρέτρα είναι πολύ ισχυρή:

1.Oι αποκαλύψεις τού Αμερικανού πρώην προέδρου τών ΗΠΑ Μπάρακ Ομπάμα καί η προτροπή του πρός τήν χώρα μας νά προσφύγει μέ αγω γές στά Διεθνή Δικαστήρια απαιτώντας αποζημιώσεις εκατοντάδων Δίς ευρώ.

2.Οι βιντεοσκοπημένες αποκαλύψεις τού πρώην καγκελλαρίου τής Γερ μανίας Χέλμουτ Σμίτ.Σέ αυτές,αναφερόμενος στό θλιβερό παρασκήνιο μέ πρωταγωνιστή τού σκανδάλου,τήν πατρίδα του Γερμανία,τάσσεται υπέρ τού <<κουρέματος>>ενός μεγάλου τμήματος τού Ελληνικού Χρέ ους(κατά τό προηγούμενο τής μεταχιτλερικής Δυτικής Γερμανίας, στήν συμφωνία τού Λονδίνου τού 1955).Χαρακτηριστική δέ είναι η δήλωσή του,παρά τά περί τού αντιθέτου υποστηριζόμενα από μερικούς, οτι<<ο Γερμανικός Λαός Δέν έχει ματώσει γιά τήν Ελλάδα>>.

3.Τζάκ Λιού(υπουργός Οικονομικών τών ΗΠΑ στήν κυβέρνηση Ομπά μα):<<H Eυρώπη πρέπει νά υλοποιήσει τήν δέσμευσή της γιά Αναδιάρ θρωση τού Ελληνικού Χρέους>>.

4.Οι δηλώσεις καί αποκαλύψεις τού Μάριο Ντράγκι,Διοικητή τής ΕΚΤ, περί<<θυσίας τής Ελλάδος,χάριν τών ξένων τραπεζών>>.

5.Οι δηλώσεις καί αποκαλύψεις,σέ βιβλίο του, τού πρώην αντιπροσώ που μας στό ΔΝΤ, Ελληνα καθηγητή Παναγιώτη Ρουμελιώτη γιά όλο τό σκηνοθετημένο παρασκήνιο Δανεισμού τής χώρας μας από τό ΔΝΤ.

6.Τό πλήρες ιστορικό καί όλα τά ντοκουμέντα γιά τις παρανομίες, παρα βιάσεις τού καταστατικού τού ΔΝΤ,κλπ,πού περιέχονται στό βιβλίο μέ συγγραφέα τόν δημοσιογράφο στίς ΗΠΑ Μιχάλη Ιγνατίου.

7.Οι δηλώσεις τού επικεφαλής τού Eurogroup Ντάϊσεμπλουμ,στό Ευ ρωκοινοβούλιο,ώς επίσης,τού Ευρωπαίου επιτρόπου Ολι Ρέν,ότι <<θυ σιάστηκε,πραγματικά,η Ελλάδα γιά νά σωθούν οι Γαλλογερμανικές τράπεζες>>,κλπ.

8.Οι δολοπλοκίες Μέρκελ καί Σόϊμπλε,κατά ωμή παραβίαση Ευρωπαϊ κών καί Διεθνών κανόνων Δικαίου.Χαρακτηριστική η παρακάτω από φαση τού Συνταγματικού Δικαστηρίου τής Γερμανίας γιά τόν Γερμανό υπουργό Οικονομικών Βόλφγκανγκ Σόϊμπλε,σχετικά μέ τούς χειρισμούς του στήν διαπραγμάτευση τού Ελληνικού ΔΧ.

ΑΠΟΦΑΣΗ ΤΟΥ ΣΥΝΤΑΓΜΑΤΙΚΟΥ ΔΙΚΑΣΤΗΡΙΟΥ ΤΗΣ ΓΕΡΜΑΝΙ ΑΣ:<<O Bόλφγκανγκ Σόϊμπλε έθεσε σε κίνδυνο με την στάση του το μέλλον της Ευρωζώνης.Ενδεχόμενη απομάκρυνση τής Ελλάδας από την Ευρωζώνη θα είχε απρόβλεπτες συνέπειες για την Ευρωπαϊκή συνεργασία αλλά και γιά τόν Γερμανικό Προ ϋπολογισμό.Τέτοιες θέσεις και διαπραγματευτικές γραμμές δεν επιτρέπεται να εντάσσονται σε Ευρωπαϊκές Διαπραγματεύ σεις,χωρίς την προηγούμενη έγκριση του Κοινοβουλίου της Γερ μανίας>>.

Αδιάψευστοι μάρτυρες καί ντοκουμέντα υπάρχουν ακόμη περισσότερα. Αρκεί νά γίνει σοβαρή προετοιμασία από τήν δική μας πλευρά.

Επίσης,από κοντά,χρειάζονται και γνώστες του θεσμικού πλαισίου και των κανόνων πού διέπουν τους Διεθνείς Οργανισμούς,πού έχουν θέσει την χώρα μας υπό επιτήρηση.

9 .ΝΑ ΑΝΤΛΗΣΟΥΜΕ ΚΑΠΟΤΕ ΤΑ ΓΕΩΣΤΡΑΤΗΓΙΚΑ ΜΑΣ

ΟΦΕΛΗ ΠΟΥ ΔΕΝ ΤΟΛΜΑΜΕ ΝΑ ΑΞΙΟΠΟΙΗΣΟΥΜΕ.

Στά σοβαρά κράτη λειτουργεί ο θεσμός τού ΣΕΑ(Συμβουλίου Εθνικής Ασφαλείας)πού αυτό αποφασίζει τήν χάραξη τής Αμυντι κής καί Εξωτερικήςπολιτικής τής χώρας.Αντίθετα,στήν Ελλάδα,ο θεσμός αυτός αγνοείται,γιατί απλούστατα,οι κυβερνήσεις μας δέν ασκούν σοβαρή πολιτική αλλά μιά διαχρονικά αλλοπρόσαλ λη πολιτική,γιαυτό,η Ελλάδα, έχει καταστεί διεθνής παρίας,τρι τοκοσμικού επιπέδου.

Αν λοιπόν,λειτουργούσε τό ΣΕΑ,θέματα διακρατικά, όπως αυτό τού Ισραήλ καί τών ΗΠΑ,θά είχαν λυθεί,επ ωφελεία τής χώρας μας. Xαρακτηριστική η δήλωση τού πρωθυπουργού ότι τα ελλη νικά νησιά θεωρούνται ως «ΝΑΤΟϊκά νησιά», ανοίγοντας επικίν δυνους δρόμους για ένα ειδικό καθεστώς στα νησιά και για λύ σεις «συνδιαχείρισης» στο Αιγαίο, όπου τον πρώτο λόγο θα έχει το ΝΑΤΟ» επισημα.Ενας πρωθυπουργός δέν επιτρέπεται νά ασκεί ΙΧ εξωτερική καί αμυντική πολιτική καί μυστική διπλω ματία.Αυτή η προσωπική πολιτική καί η μυστική διπλωματία τού πρωθυπουργού μόνο δεινά γιά τήν χώρα μας επισωρεύει.

Στήν διεθνή διπλωματία ισχύει ο σιδηρούς κανόνας μεταξύ τών κρατών<<τόσα σού δίνω πόσα μού δίνεις>>.Είναι αδιανόητο,λοι πόν, σέ αυτά πού έχουν παραχωρήσει οι κυβερνήσεις μας σέ ΗΠΑ, ΕΕ, Ισραήλ,κλπ,<<αντί πινακίου φακής>>,γιά στρατιωτικές βάσεις στήν χώρα μας,πλήρη έλεγχο στούς Δανειστές,κλπ.,νά μήν έχουν υπάρξει ισοδύναμα ανταλλάγματα γιά τήν Ελλάδα,τά οποία ουδέποτε,όμως,απαίτησε από τούς ξένους συνομιλητές της!..

Ας τά δούμε,όμως,εν συντομία:

1.Ισραήλ:

*Aποκαλούμενο καί <<στρατηγικός εταίρος>>τής Ελλάδας.Η χώρα μας έχει παράσχει στό Ισραήλ <<έξοδο>>πρός τήν Ευρώπη.Οι Ελληνικοί ου ρανοί καί οι θάλασσές μας παρέχουν τό απαραίτητο <<στρατηγικό βά θος καί οξυγόνο>>,απαραίτητο στά στρατηγικά συμφέροντα τού Ισρα ήλ,αφού ολόγυρά του, είναι περικυκλωμένο από εχθρικά η αντίπαλα κράτη.

* Γιά τούς επαϊοντες,η Αμερικανική(ναυτική καί αεροπορική)βάση τής Σούδας,στήν Κρήτη,πρωτίστως,έγινε γιά τήν Αμερικανική αμυντική ομπρέλλα προστασίας τού Ισραήλ.Τό συνειδητοποιούμε αυτό,τί δηλα δή,ανεκτίμητο παράγοντα ασφάλειας,έχει προσφέρει στό Ισραήλ καί στίς ΗΠΑ,η Ελλάδα;Τό αξιοποιήσαμε αυτό,δεόντως; Απάντηση: OXI.

*Αραγε,σέ ανταπόδοση,τί μάς προσέφερε τό Ισραήλ;Κάνει συμφωνίες μέ τήν Τουρκία,αναβάλλει η υπερκοστολογεί αισχρά πολεμικά συστή ματα(πυραύλους,κλπ)πού χρειάζεται η χώρα μας.

*Προσφέραμε στό Ισραήλ,αντί πινακίου φακής,τήν διαχείριση επί 50 συναπτά έτη τού Κέντρου εκπαίδευσης πιλότων πολεμικής αεροπορίας, μέ έδρα τήν Καλαμάτα,(απορρίπτοντας μιά πολύ συμφερότερη οικονο μική προσφορά από τόν Καναδά),Σέ ανταπόδοση,τί μάς προσφέρει τό Ισραήλ;

*Μήπως αγνοείται τό γεγονός,ότι πολλάκις οι Ελληνικές κυβερνήσεις προσφέρθηκαν νά ενοικιάσουν στό Ισραήλ Ελληνικά νησιά γιά τήν εκπαίδευση τών ενόπλων δυνάμεών του;Ποιό τό <<ευχαριστώ>>τού Ισραήλ; Κανένα ευχαριστώ.

*Αλήθεια,γιατί τό Ισραήλ,συστηματικά,παρεμποδίζει,τήν εύρυθμη λειτουργία τού Ελληνικού Πατριαρχείου Ιεροσολύμων;

*Οσον αφορά δέ τίς αποικιακού τύπου συμφωνίες τού Ισραήλ μέ τήν Κυπριακή Δημοκρατία,θά θέλαμε πολύ χρόνο,γιά νά τίς αναλύσουμε. Είναι δέ προσβολή γιά τήν αξιοπρέπειά μας,αναπολώντας,τά γεγονότα τής Κύπρου τό 1974,όταν ΗΠΑ καί Ισραήλ,από κοινού,κατά τήν διάρ κεια τής Τουρκικής εισβολής στήν Κύπρο,<<τύφλωσαν>> τά ραντάρ τών πολεμικών μας αεροσκαφών,πού,αφού απογειώθηκαν από τήν βάση τους στήν Κρήτη,μέ εντολή νά βομβαρδίσουν τίς τουρκικές δυνάμεις στήν Κύπρο, προσγειώθηκαν στό Ισραήλ,νομίζοντας ότι είχαν προσγει ώθεί σέ Κυπριακό έδαφος!...Ηταν εσκεμμέμη εχθρική ενέργεια τών ΗΠΑ καί τού Ισραήλ κατά τής Ελλάδας καί υπέρ τής Τουρκίας. Χάθη καν πολύτιμες καί κρίσιμες ώρες στό πεδίο τής μάχης!..

*Αλήθεια,γνωρίζει η ΕΥΠ(τής οποίας κύριο έργο μέ υπεύθυνο τόν πρω θυπουργό κατάντησε νά είναι,μόνο,η παράνομη καί αντισυνταγματική παρακολούθηση τών πολιτικών του αντιπάλων,τού Αρχηγού ΓΕΕΘΑ, κλπ καί όχι ο εξωτερικός εχθρός,όπως ισχύει στά σοβαρά κράτη),ότι οι Μυστικές Υπηρεσίες,ιδιαίτερα,τού Ισραήλ,(Μοσάντ,κλπ),δρούν στήν χώρα μας,μέ τό προκάλλυμα εμπορικών επιχειρήσεων,στό λιμάνι τού Πειραιά,κλπ; Θά έπετρεπτε μιά σοβαρή χώρα νά έχει γίνει <<αμπέλι ξέφραγο>>, όπως συμβαίνει εδώ;

2.ΗΠΑ.

*Δεκάδες στρατιωτικές βάσεις τών ΗΠΑ(ίσως οι περισσότερες επί Ευρωπαϊκού εδάφους),είναι διάσπαρτες σέ όλη τήν χώρα μας.

Ποιά η ανταπόδοση σέ αυτά(αλλά καί άλλες πολλές διευκολύνσεις);

Οι πολύχρονες δεσμευτικές Ελληνοαμερικανικές στρατιωτικές συμφω νίες είναι προκλητικότατα ετεροβαρείς.Στήν Ελλάδα δέν προσφέρουν καμμία εθνική καί αμυντική ασφάλεια.Επί πλέον,κινδυνεύουμε νά μετα τραπούμε σέ στόχο λόγω εχθρικών αντιποίνων.

*Δέν μάς πωλούν τά απαραίτητα αμυντικά οπλικά συστήματα γιά νά υπάρξει πραγματική αποτροπή κατά τής Τουρκίας.

*Μάς πωλούν,αντίθετα,η χαρίζουν,καμμιά φορά,ό,τι <<σαπάκια>> τούς περισσεύουν.

*Μέ τίς αμφιλεγόμενες επίσημες δηλώσεις τους οι ΗΠΑ, αλλά καί τό ΝΑΤΟ, ουσιαστικά ενθαρρύνουν τό θύτη-τήν Τουρκία,μέ τήν <<αβά ντα>> στό γκριζάρισμα τού Αιγαίου,τό Τουρκολιβυκό Μνημόνιο,κλπ.

*ΗΠΑ καί Γερμανία μεθοδεύουν,κατ απαίτηση,τής Τουρκίας,τήν απο στρατιωτικοποίηση τών νησιών τού Αιγαίου.

*Εκβιάζουν τήν ασθενική κυβέρνηση Μητσοτάκη νά <<ξεγυμνώνει>> τήν όποια αμυντική θωράκισή μας,αναγκάζοντας την νά στέλνει πολύ τιμα οπλικά συστήματα στήν Ουκρανία,ενώ ταυτόχρονα η Ελλάδα έχει μετατραπεί σέ εχθρικό στόχο σέ μιά μεγάλη ομόδοξη χριστιανική χώρα, τήν Ρωσία καί έχουμε γίνει <<βασιλικότεροι του βασιλέως>>.

10. ΚΑΠΟΤΕ ΤΑ ΠΑΘΗΜΑΤΑ ΝΑ ΓΙΝΟΝΤΑΙ ΜΑΘΗΜΑΤΑ.

*Τό έτος 1984,η ελληνική ομογένεια Βορείου Αμερικής(ΗΠΑ καί Κανα δά),μέσω τής διαμερικανικής οργάνωσης<<Αριστοτέλης>>,αποτελού μενη από Ελληνες ομογενείς, πρώτης γενιάς(Δικαστές,πρώην γερου σιαστές,καθηγητές Πανεπιστημίων,επιχειρηματίες,νομικά γραφεία μέ ικανότατους Ελληνες νομικούς,κλπ),απέστειλαν επιστολή στόν Πρωθυ πουργό Ανδρέα Παπανδρέου,υπογραφόμενη από δεκάδες ομογενείς,μέ τήν οποία εκδήλωναν τήν επιθυμία καί τήν πρόθεσή τους νά βοηθή σουν μέσω τών ισχυρών γνωριμιών τους καί πολιτικών διασυνδέσεων μέ τό Κογκρέσσο,Δικαιοσύνη,κλπ,τών ΗΠΑ,αλλά καί τό πανίσχυρο Αμε ρικανο-εβραϊκό Λόμπυ,συντονισμένα μέ τήν Ελληνική κυβέρνηση,νά προβούν στίς δέουσες ενέργειες προκειμένου η Γερμανία νά αναγκα σθεί νά εκπληρώσει τίς δίκαιες οικονομικές απαιτήσεις τής Ελλάδας καί νά καταβάλει τίς δέουσες Γερμανικές αποζημιώσεις.Δυστυχώς η απάντηση τού Ανδρέα Παπανδρέου ήταν ένα<<ευχαριστούμε, ΟΧΙ>>.

Αυτό ήταν μέγα λάθος τού Ελληνα πρωθυπουργού,ο οποίος δέν επιθυ μούσε πλήρη αποκατάσταση τών διπλωματικών σχέσεων μέ τό Ισραήλ. Αρα καμμία επαφή μέ τό Αμερικανο-εβραϊκό Λόμπυ,παρότι,αυτό απετέ λεσε τόν καταλύτη(μέσω διεργασιών μέ ΗΠΑ),πειθαναγκασμού τής Γερ μανίας νά προβεί στήν γενναία αποζημίωση όλων τού Εβραίων-θυμά των τού Χιτλερικού ολοκαυτώματος.Μάλιστα,γιά νά γίνει μεγαλύτερη η πίεση πρός τήν Γερμανική κυβέρνηση,τό ίδιο αυτό πανίσχυρο Λόμπυ, έπεισε τό Αμερικανικό κογκρέσσο νά εκδώσει νόμο,μέ τό οποίο απαγο ρευόταν στήν Γερμανία,νά κάνει επενδύσεις στίς ΗΠΑ,πού αφορούσαν τίς εκεί εγκατεστημένες αυτοκινητοβιομηχανίες της(Μercedes, VOLKS WAGEN,κλπ).

Ο Ανδρέας Παπανδρέου.παρότι δίδαξε επί 20 συναπτά έτη σέ Πανεπι στήμια τών ΗΠΑ καί Καναδά,όφειλε νά γνωρίζει,ότι οι περισσότερες λύ σεις είναι πολιτικές.Καλοί καί σπουδαίοι οι πύρινοι λόγοι,αλλά χρειάζο νται καί οι κατάλληλες συμμαχίες.Βέβαια καί τώρα ακόμη μπορεί η Ελ λάδα νά τό επιχειρήσει καί πάλι.Η ομογένεια είναι δίπλα στήν Ελλάδα. Ομως η Ελλάδα απωθεί τήν Ομογένεια.Αυτό δέν συμβαίνει σέ καμμιά άλλη χώρα μέ σημαντικό ομογενειακό πληθυσμό,όπως τής Ελλάδας.

*Οι ΗΠΑ όπως καί τό Ισραήλ κρατούν τά κλειδιά τού Διεθνούς Τραπε ζικού συστήματος.Οι ΗΠΑ ελέγχουν πλήρως τό ΔΝΤ,τήν Παγκόσμια Τράπεζα,κλπ.Οι εβραϊκές οικογένειες Ρότσιλντ,Ροκφέλλερ, κλπ,διοι κούν ουσιαστικά τόν κόσμο,μέ τό ελεγχόμενο από αυτούς Διεθνές Τραπεζικό Σύστημα. Πέρασε,άραγε, ποτέ,από τό μυαλό τών Ελλήνων ιθυνόντων ότι χρειάζεται η σημαντική διαγραφή τού<<μή βιώσιμου καί κατασκευασμέ νου Χρέους>>τής Ελλάδας,καί υπάρχουν,σέ αυτό,θερμοί υποστηρικτές στίς ΗΠΑ,Γερμανία,(πρώην πρόεδρος Ομπάμα τών ΗΠΑ,Καγκελάριος Χέλμουτ Σμίτ,τής Γερμανίας),επιφανείς νομπελί στες οικονομολόγοι καθηγητές Αμερικανικών πανεπιστημίων (Κρού γκμαν,Στίγκλιτς,κλπ),αλλά καί πρώην επικεφαλής τού ΔΝΤ(καθηγητής Olivier Blanchard),κλπ.Τό τολμήσαμε ποτέ αυτό; Μά φυσικά όχι.Η εθνική μας δουλοπρέπεια δέν μάς επιτρέπει νά προβούμε σέ τέτοιες απαραίτητες, όμως,ενέργειες.Γιατί μέ τήν κατάλληλη προετοιμασία, η Ελληνική τεχνοκρατική επιτροπή γιά τό Χρέος που θά συγκροτηθεί, θά δημιουργήσει,σέ συνεργασία μέ όλους τούς ανωτέρω,ένα μέτωπο,πού καμμιά Γερμανική κυβέρνηση δέν θά μπορέσει νά τό αντιμετωπίσει, όπως,σήμερα πού Μέρκελ καί Σόϊμπλε μάς κοροίδεύουν κατάμουτρα.Τό καταλαβαίνουν αυτό οι γηρασμένοι, αλλά απίστευτης ξενοδουλείας, κυβερνήτες μας,ότι ΗΠΑ καί Ισραήλ μάς οφείλουν πολλά καί πρέπει νά μάς βοηθήσουν πραγματικά !...Αρκεί νά τό απαιτήσουμε σθεναρά!...

Ισως κάποιοι νά εκπλήσσονται μέ τήν πρότασή μου αυτή.Εδώ,όμως,πού έχουν φθάσει τά πράγματα καί η Ελλάδα πνίγεται στήν φτώχεια καί τά παράνομα καί κατασκευασμένα Χρέη,πού έχουν αλυσσοδέσει τούς Ελλη νες,πρώτα πρέπει νά απαλλαγούμε από αυτά,ΠΑΝΤΟΙΟΤΡΟΠΩΣ,εν συνεχεία,δέ νά νοικοκυρέψουμε τά τού οίκου μας,μέ ριζική,όμως, αλλα γή πορείας.Δέν υπάρχει πιά χρόνος γιά συναισθηματισμούς καί χαζοχα ρούμενες <<χρονικές μεταθέσεις τών βουνών τού Χρέους>>.Γιατί όπως έλεγε καί ο μακαρίτης Γ.Γ.τού ΚΚΕ, Χαρίλαος Φλωράκης<<θά συμμα χήσω ακόμη καί μέ τόν διάβολο,προκειμένου νά σώσω τήν χώρα μου>> Θά τό καταλάβουν αυτό,επί τέλους, οι μικρόνοες πολιτικάντηδες τής αρπαχτής καί τής πολιτικής απάτης η θά βουλιάξουν στά αφρισμένα νε ρά τής κοινωνικής παλίρροιας πού μάς πλησιάζει;Ομως,τότε θά είναι αργά γιά όλους αυτούς!...